Оценка эффективности финансовых инвестиций

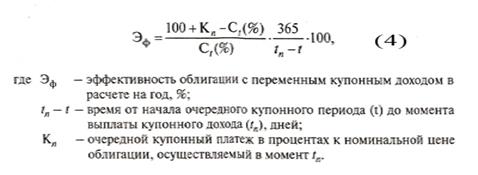

Если облигации выпускают с переменным купонным доходом и предполагают, что облигации могут быть проданы по номиналу после очередной купонной выплаты, то их эффективность исчисляется по следующей формуле:

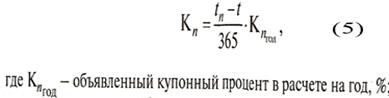

Величина очередного купонного платежа (Кn) рассчитывается за период от момента приобретения инвестором облигации до момента очередной купонной выплаты. Расчет осуществляется по следующей формуле:

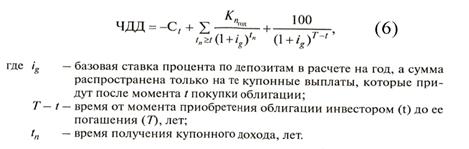

Если инвестор держит у себя облигации до момента их погашения, и перед ним стоит задача выбрать из нескольких видов ценных бумаг наиболее эффективную, то при принятии управленческого решения он должен исходить из максимальной величины ЧДД, исчисленного в процентах. При этом используется следующая формула:

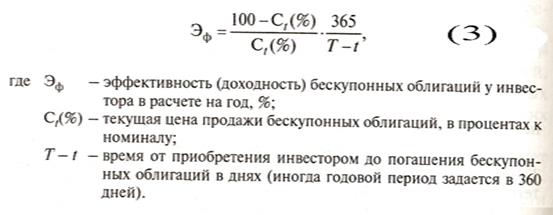

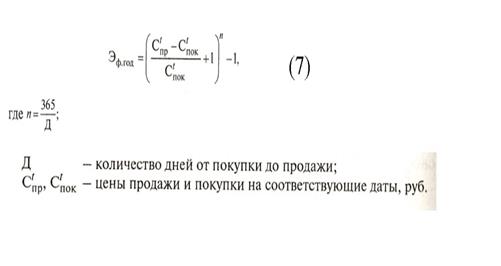

Если инвестор придерживается тактики продажи облигаций в наиболее выгодный момент еще до их погашения, то их доходность в расчете на год определяется по следующей формуле:

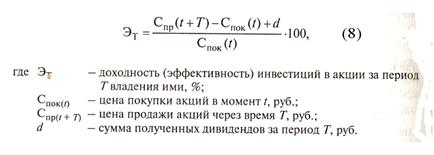

Привлекательность акций, как и любых других инвестиций, определяется их доходностью и надежностью. Доходность акций для инвестора без учета влияния фактора времени (без дисконтирования) за заданный период можно рассчитать по предлагаемой формуле

Инвестор при принятии решения о приобретении акций ориентируется прежде всего на уже известные данные об их доходности в прошлом. Соответственно каждая следующая эмиссия акций может быть успешной, если при предыдущих эмиссиях:

· рыночные цены на акции данного акционерного общества росли достаточно быстро;

· рынок акций был достаточно активным;

· стабильно выплачивались высокие дивиденды.

Кредитор-инвестор рискует при реализации любого финансового проекта. При этом рекомендуется выделять следующие виды риска:

· кредитный риск, который обусловлен возможным неисполнением контрагентом финансовой сделки взятых обязательств;

· рыночный риск, который связан с возможным возникновением неблагоприятной для инвестора рыночной конъюнктуры;

· риск ликвидности, который может быть вызван возможными потерями при реструктуризации портфеля инвестиций, например из-за разницы между ценами покупки и продажи ценных бумаг на финансовых рынках.

Финансовая операция называется рискованной, если уровень се доходности заранее не известен, при этом риск тем выше, чем выше уровень неопределенности. Если считать доходность случайной величиной, то в качестве меры риска можно использовать либо среднеквадратичное отклонение от ожидаемого значения, либо вероятность того, что доходность окажется ниже заданного уровня. В финансовых проектах, как правило, под доходностью заданного уровня понимается доходность к погашению краткосрочных государственных облигаций. Известно, что риск инвестиций в акции выше риска инвестиций в облигации. Для того чтобы в какой-то степени снизить риск инвестиций в рыночные ценные бумаги, используются производные ценные бумаги, которые называются фьючерсами и опционами.

Фьючерсом называется договор, позволяющий зафиксировать условия сделки в будущем, т. е. до ее реализации, с правом передачи каждой из его сторон своих обязательств любому участнику рынка без согласия другой стороны. Форвардная сделка на куплю-продажу иностранной валюты позволяет фиксировать значение обменного курса, по которому одна сторона договора обязуется купить определенное количество валюты, а другая — продать. В отличие от фьючерсной сделки при форвардной сделке отсутствует возможность переуступки обязательств до наступления срока исполнения договора.

Этапы разработки управленческих решений

|

Особенности американского менеджмента

|

Существуют разнообразные точки зрения на то, какие решения, принимаемые человеком в организации, считать управленческими. Некоторые специалисты относят к таковым, например, решение о поступлении человека на работу, решение об увольнении с неё и т.п. оправданной представляется точка зрения, согласно которой к управленческим решениям следует относить лишь те, которые затрагивают отношения в организации.

Существуют разнообразные точки зрения на то, какие решения, принимаемые человеком в организации, считать управленческими. Некоторые специалисты относят к таковым, например, решение о поступлении человека на работу, решение об увольнении с неё и т.п. оправданной представляется точка зрения, согласно которой к управленческим решениям следует относить лишь те, которые затрагивают отношения в организации. За всю историю существования менеджмента многие зарубежные страны накопили значительные сведения в области теории и практики управления в промышленности, сельском хозяйстве, торговле и другие с учетом своих специфических особенностей. К сожалению, наша отечественная наука управления развивалась самостоятельно и обособленно, часто игнорируя зарубежный опыт искусства управления.

За всю историю существования менеджмента многие зарубежные страны накопили значительные сведения в области теории и практики управления в промышленности, сельском хозяйстве, торговле и другие с учетом своих специфических особенностей. К сожалению, наша отечественная наука управления развивалась самостоятельно и обособленно, часто игнорируя зарубежный опыт искусства управления.